Hledáte kvalitní analýzy akciových a dalších trhů, které vám usnadní rozhodování, do čeho investovat, a ušetří spoustu času? Já jsem takový web dlouho a marně hledal. Na zaběhnutých webech věnujících se finančním trhům se setkávám převážně s papouškováním světových médií bez vlastní přidané hodnoty, a to navíc spíše od novinářů než skutečných analytiků a investorů. Pro přehled to může být užitečné, nikoli už pro vlastní obchodování. Podobný problém měl i můj kolega pro finanční trhy Lukáš Ceplický, a tak se rozhodl založit PárCentů.

Posuďte sami, zda mají pro vás analýzy PárCentů přidanou hodnotu. Pro mě rozhodně. Kromě rychlého přehledu toho podstatného, co se za daný den odehrálo na trhu, si cením především hloubkové analýzy, která bere v potaz podstatné souvislosti. Každý argument je podložen čísly a fakty. Analýzu z 26. 3. 2021 můžete číst níže. Všechny analýzy můžete nalézt na stránkách PárCentů na Substacku. Doporučuji přihlásit odběr, aby vám analýzy chodily denně do emailu. Odkazy na posledních 5 analýz najdete nově i v sidebaru tohoto blogu. Myslím, že se máme na co těšit.

V analýzách nechybí aktuální alokace našeho finančního portfolia (na konci) se zdůvodněním případných změn (na začátku).

26/3 Bitcoinové ETF? Vizio & WeWork…

Dnešní zprávy: Asset management firma Fidelity připravuje vlastní BTC ETF, Firma Vizion konečně na burze, WeWork chystá fúzi se SPAC firmou.

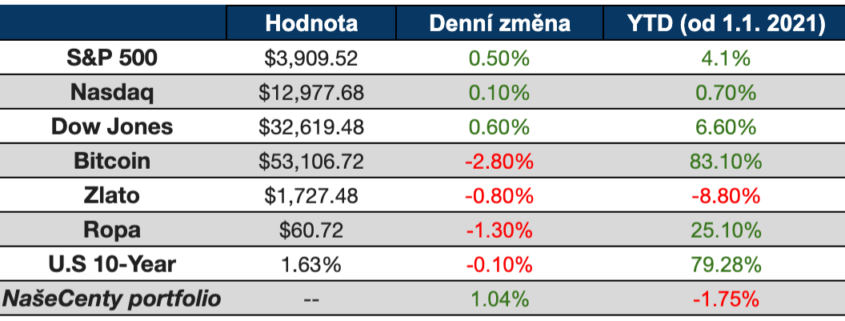

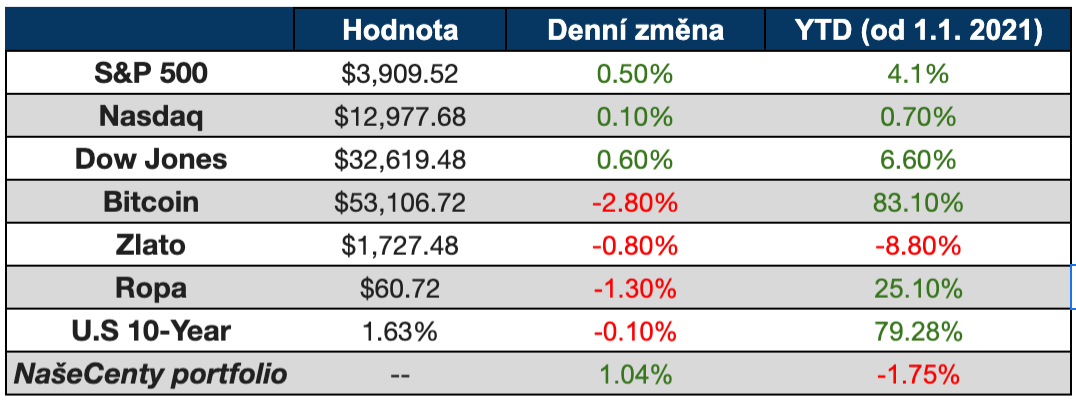

Souhrn trhu (18:00): „Indexy S&P500 i Dow Jones se tváří na lehčí růst během začátku obchodování. Mohlo by to trochu zmírnit výprask, který jsme dostali v průběhu týdne, obzvlášť od technologických firem” píše WSJ.

*Hodnoty k včerejšímu uzavření trhu. Tady najdete, co ta čísla znamenají

Dnešní počet slov je 1,802 (8 minut)

Počet čtenářů: 464. Děkujeme!

NašeCenty: Dnes jsem udělal několik obchodů v našem paper porfoliu. Zatím není veřejně dostupné, tak budu informovat tady. Jakmile spustíme přímo NašeCenty, tak bude podobný obsah jejich součástí.

- Kompletně jsem odprodal naší pozici ve společnosti Twitter.

- Kompletně jsem odprodal naší pozici ve společnosti Albertson Companies.

- Z uvolněného kapitálu jsem nakoupil jinou společnost, kde vidím 200% potenciál ze současných fundamentů. Detailní analýzu vám brzy pošlu.

Kdo četl analýzu na TIGR a FUTU, tak zná jejich přesvědčivé fundamenty a po dnešním výprodeji ($TIGR – 17.56%, $FUTU -7.78%) se firmy stávají až směšně levné vůči potenciálu, který nabízejí.

- Kdykoliv kupujeme pozice do portfolia, nakupujeme ve vlnách. Pokud se tedy rozhodneme něco koupit, nakupuji pozici zhruba za 40% celkové velikosti během prvního dne, dalšách 30% o několik dní později, a posledních 30% ještě třeba o týden po nákupu druhé části. Tímto se vyvaruji vysokým výkyvům ceny a dokážu se do pozice naložit za průměr ceny za posledních cca 20 dní.

- U takto volatilních firem, obzvlášť v téhle době, je to potřeba.

1. Fidelity pouští své tématické ETF zaměřené na Bitcoin

(Ken Wolter)

Firma zaměřená na správu majetku, Fidelity, pouští své vlastní tématicky zaměřené ETF, které bude kopírovat cenu Bitcoinu, píše WSJ.

Proč na tom záleží: Bitcoin po svém prvním boomu v roce 2017 dlouho stagnoval, teď je tu druhý boom a ten přilákal spoustu mainstream finančích institucí. Bitcoin ale čeká ještě daleká cesta, než si získá místo v našem běžném finančím systému. Hromadnému využití dost pomáhá, že firmy jako Tesla nebo Square přímo začaly s BTC obchodovat, držet v něm část svého majetku a nebo ho alepsoň veřejně podporují. Snaha Fidelity o vlastní ETF zaměřené na BTC je jasná známka toho, že firma se snaží dostat BTC víc do mainstreamu.

- Fidelity se řadí mezi jednu z prvních firem, která veřejně výjadřila podporu pro BTC, jejich CEO, Abigail Johnson, byl kolem této myšlenky dost hlasitý.

- I další firmy se přidávají do adopce BTC. Mezi nimi třeba Bank of New York Mellon, Northern Trust a Standard Chartered.

Detaily: ETF je nazvané Wise Origin Bitcoin Trust a bude mít za cíl přesně kopírovat cenu indexu, který je složený z několika spotových cen BTC na mnoha burzách. Správce fondu pak bude Fidelity Digital Assets.

Menší problém: Wise Origin Bitcoin Trust, stejně jako jiné ETF, potřebuje nejdřív schválení od SEC. Tento regulátor ovšem opakovaně zamítl jiné ETF zaměřené na BTC. Velká výhoda toho vlastnit BTC formou ETF je to, že má nízké poplatky a mnoho daňových výhod pro občany USA (něco jako naše podílové fondy, kde po časovém testu neplatíme daně). Jenom v roce 2018 zamítla SEC celkem děvět různých ETF zaměřených na BTC.

Lukáš Ceplický:

I když je to další dobrá zpráva pro Bitcoin jako takový, tak je stále velká šance, že SEC fond jednoduše zamítne zveřejnit.

Dost jsem se v posleních dnech zajímal o to, co se stane s Grayscale Bitcoin Trust ($GBTC) jakmile budou schváleny ETF se stejným zaměřením. Myslím, že $GBTC by se měl stále obchodovat vesměs za svoji net asset value (NAV) s tolerancí plus nebo mínus 1%. V současné době se obchoduje s 10% slevou vůči svému NAV!

- NAV je ukazatel, který nám říká, kolik je celkový majetek investiční společnosti (v tomto případě trustu) po odečtení závazků dané společnosti.

- To znamená, že v současné době je hodnota $GBTC o 10% menší, než je hodnota čistého majetku společnosti. To je pěkná sleva a možná by to stálo za zvážení.

- $GBTC má oproti držení BTC na krypto burzách obrovskou výhodu. Je pojištěný. Pokud vám někdo vykrade krypto burzu, tak nic nedostanete, ale pokud by někdo vykradl BTC držené v $GBTC, jste v pohodě. Může to tak být celkem atraktivní možnost, jak získat expozici vůči BTC a zároveň nemuset řešit hardwarové peněženky a jiné zabezpečení.

- V současnosti se sice obchoduje $GBTC se zmíněnou slevou vůči NAV, což by se dalo představit jako že každý BTC, který tento trust drží, je zhruba o 10% méněcenný než běžný BTC někde na krypto burzách. Pokud ale chcete držet víc jak 3 roky, tak je to stejně jedno, protože tento rozdíl mezi spotovou cenou a NAV trustu se brzy vyrovná a máte k tomu to zákonné pojištění.

- Naopak by se dalo spekulovat, že díky slevě vůči NAV je tak trust atraktivnější než samotné BTC, i když mají stejné podkladové aktivum.

Fun Fact: $IAU je jeden z největších trustů na zlato a obchoduje se za 99.3% svého NAV, i když má spoustu přímých konkurentů v podobě jiných trustů a ETF fondů.

Taky jsem viděl spoustu zajímavých zpráv od lidí z velkých bank a fondů, kteří sází na arbitráž mezi cenou BTC na burzách a cenou $GBTC.

- O principu obchodování arbitráže se rozepíšu v budoucnu, když bude zájem (pište feedback), ale je to jednoduché. Kdybyste chtěli udělat stejný obchod jako profíci, tak vám stačí, abyste věřili, že je tento názor ohledně nepřiměřené slevy vůči NAV správný, potom můžete udělat obchod, který v sobě nemá tržní riziko.

- Jednoduše půjdete short na samotné BTC někde na burze a za stejnou hodnotu půjdete long na $GBTC.

- V tu chvíli je vám jedno jakým směrem půjde cena BTC jako taková, ale spekulujete na to, že se bude $GBTC obchodovat za běžné NAV (což je zhruba 99%, ne 90% jako teď). Kráný příklad market neutrální arbitráže.

- Kdybyste si to někdo moc nedokázal představit, jak takový obchod funguje, klidně napiště odpověď na tenhle email a zkusím dovysvětlit, nebo google.

2. Výrobce televizorů Vizio vstoupil na burzu. Chtějí se více zaměřit na reklamu a software

(Panchenko Vladimir)

Akcie společnosti Vizio včera spadly o 9% po uvedení firmy na burzu, píše WSJ.

Proč na tom záleží: První den a zároveň propad akcií nám říká jedno – “investoři budou pravdědobně potřebovat přesvědčit, že společnost zvládně realizovat své ambiciozní cíle v oblasti streamovacích služeb a digitálního marketingu.” Chování akcií Vizio není žádné překvapení, celý sektor TV a streamovacích akcií se pomalu ochlazuje.

Čísla na zvážení:

- Akcie se včera začaly obchodovat za 17.5 dolarů, což je 17% propad od původní IPO ceny 21 dolarů. Akcie se uzavřely -9% na 19.10 dolarech. Vizio přitom očekávalo cenu mezi 21 až 23 dolary za akcii.

- Ostatní TV-streamovací akcie také spadly. Roku se ve středu obchodovalo za 318.45 dolarů, což je slušný propad od vrcholu 420.31 dolarů (1. března).

- Hlavní část byznysu Vizio tvoří prodej TV. Ten tvoří celkem 1.9 miliard dolarů z celkových 2.04 miliard obratu za rok 2020.

Byznys plán: Vizio také spoléhá na své tržby z marketingu. Licencují data, která jejich TV sbírají, a také si berou podíl na nákupech, které na chytré TV proběhnou. Jejich SmartCast operační systém má zhruba 12 milionů uživatelů napříč USA. Firma má velice dobrou pozici vůči svým konkurentům, jako jsou firmy Roku Inc. nebo Amazon.com.

- Produkt společnosti, Platform+, zaznamenal nárůst tržeb o 133% v roce 2020. Jejich byznys s prodejem televizí přitom vyrostl jenom o 7%.

Další krok: Vizio sází na zvyšující se zájem o reklamu ve streamovacích službách a podobné, pravidelné zdroje přijmů. Takový byznys model je zpravidla spojený s větší stabilitou a výrazně vyšší marží. Podle dat společnosti eMarketer roste trh s reklamou ve streamovacích službách zhruba o 35% YoY.

- Celkově jsou ovšem výrobci TV dost pozadu oproti zavedeným streamovacím/reklamním gigantům. Když k tomu přidáme fakt, že se firma jako Vizio dost těžko porovnává s podobnou firmou (protože podobných moc není), tak je dost složité určit budoucnost společnosti. (firma je ovšem profitabilní, což je dnes skoro výjimka).

Lukáš Ceplický:

Vizio ($VZIO) má při ceně $19.50 za akcii hodnotu $1.6 miliardy, což je 11.7x 2020 EBITDA. Na první pohled by se mohlo zdát, že to je celkem vysoký násobek pro společnost, která provozuje byznys s nízkou marží.

Vizio má v sobě ovšem také reklamní komponent. To dělá ze společnosti atraktivní investici, jelikož to vypadá, že si většina trhu není vědoma potenciálu společnosti (podívejte se na graf společnosti Roku Inc.). Během příštího týdne připravím detailní analýzu pro čtenáře PárCentů.

3. WeWork souhlasí s fúzí se SPAC firmou, konečně se tak dostane na burzu

(Matt Rakowski)

WeWork jde na burzu pomocí fúze se speciálně-účelovou akviziční společností (SPAC), píše WSJ

Detaily: Fúze proběhne se společností BowX Acquisition Corp. Dohoda nacení WeWork na zhruba 9 miliard dolarů, včetně dluhu. Nová entita tak plánuje získat zhruba 1.3 miliardy dolarů, které použije na růst. Zhruba 800 milionů dolarů z toho bude formou PIPE (privátní investice do veřejné společnosti). Mezi investory patří Starwood Capital Group a Fidelity management.

Proč na tom záleží: WeWork, který je historicky dost nepovedená firma, se zcela jasně snaží využít situace, kdy je hype kolem SPAC fúzí obrovský. Firma už jednou na burzu jít chtěla, v roce 2019, a skončilo to obrovským fiaskem. Doporučuji něco málo načíst, je to celkem komedie, hlavně CEO Adam Neumann. Ten po fiasku v roce 2019 rezignoval na pozici CEO a předsedy představenstva. Firmu brutálně zasáhl Covid 19, jelikož WeWork uzavírá dlouhodobé pronájmy kancelářských prostor a následně se je snaží za vyšší cenu krátkodobě pronajmout formou co-working kanceláří. Firmu rok 2020 málem položil, vyhodili tisíce zaměstnanců a snižovali náklady, kde to šlo.

- Firma měla v roce 2019, těsně před fiaskem, hodnotu 47 miliard dolarů.

2021 SPAC statistiky (od SPACInsider):

- Počet SPAC firem, které byly letos uvedeny na burzu: 296

- Celkově firmy vybraly od investorů: 96.58 miliard dolarů

- Průměrně na firmu vybráno: 326.3 milionů dolarů

Co je vlastně BowX: Tento SPAC vybral minulý rok 420 milionů dolarů. SPAC je prázdná firma, která jde na burzu a investoři v ní kupují akcie a čekají, než SPAC najde privátní firmu, se kterou následně provede fúzi, a tím dostane privátní firmu rovnou na burzu. V nové, veřejné firmě, pak vlastní předchozí akcionáři daného SPACu podíl. Většinou se SPAC listuje za cenu 10 dolarů za akcii. BowX po oznámení dohody vyrostl o 3.7% na 10.10 dolarů za kus.

- SPAC se často využívá pro pochybné firmy, které by neprošly tradičním IPO procesem, kde se musí zveřejňovat spousta dat. Typický příklad firma Nikola Corp. Nebo cokoliv, co zmíní Chamath Palihapitiya.

- SPAC firmy jsou často také výhodné pro všechny, kromě samotných veřejných investorů.

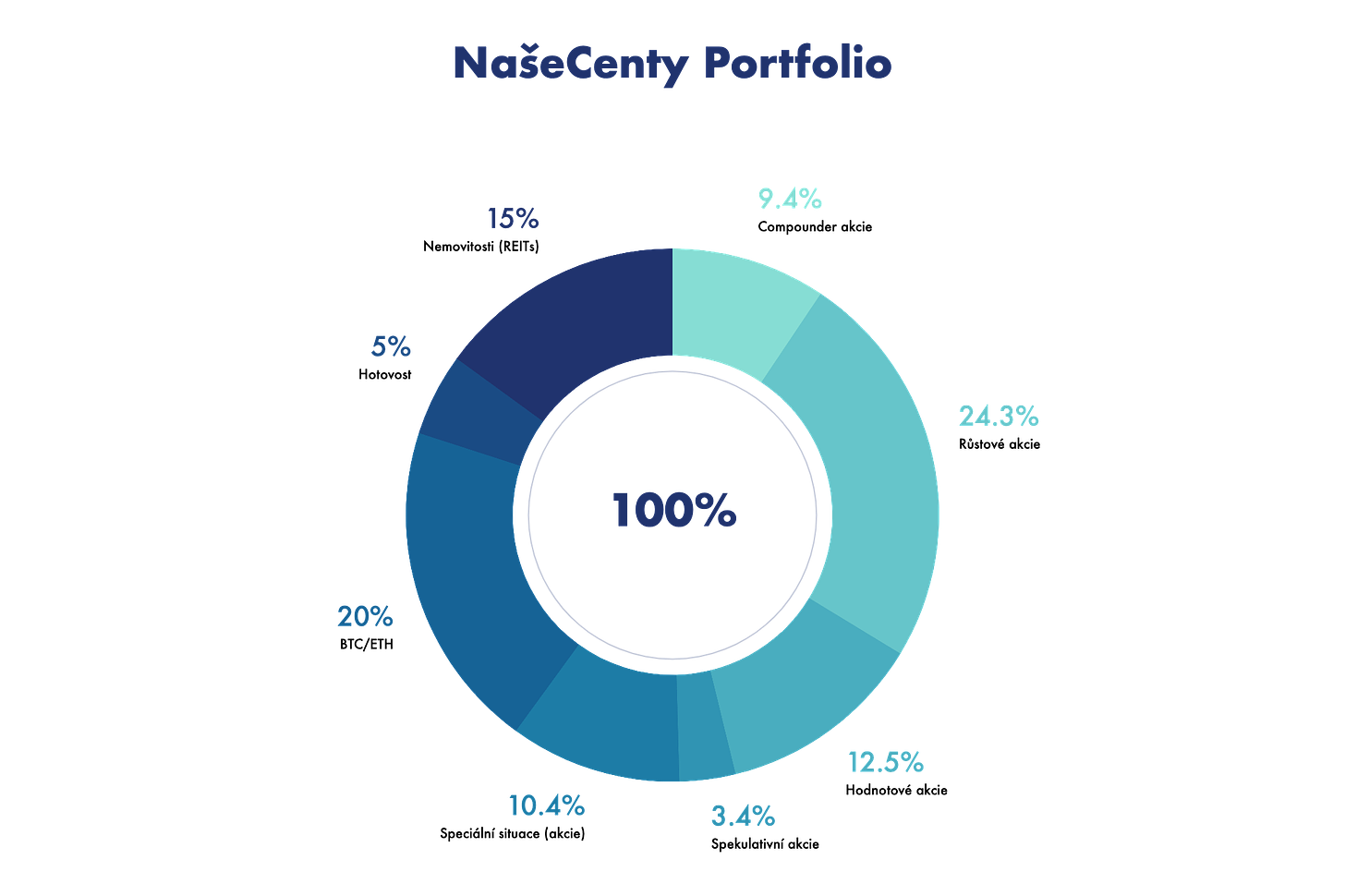

4. Současná alokace našeho portfolia

- Poslední změna: 26. 3. 2021

Na co se můžete těšit: Brzy na webových stránkách zveřejníme stránku, kde popíšeme do detailu naší investiční filosofii a celkový přístup, kterého se držíme, abychom si během života zajistili 10x zhodnocení na našem kapitálu.

5. Rychlý přehled ze světa

(gguy)

„Majitel Wall Street Journal News Corp kupuje Investor’s Business Daily za 275 milionů dolarů. News Corp v prohlášení uvedla, že IBD má téměř 100 000 digitálních odběratelů. Společnost vydává tištěné vydání jednou týdně, ale to představuje pouze 10% jejích příjmů. Většina příjmů IBD pochází z jejích analýz pro investory a dalších výzkumných a analytických produktů.”

„US zákonodárci včera obviňovali velké technologické společnosti z celé řady společenských problémů. Generálním ředitelům vyčítali nedostatek odpovědnosti a hlásali, že společnosti by měli být víc regulovány. Ve vyhroceném slyšení, které se protáhlo na více než pět hodin, byli šéfové Facebooku, Twitteru a Googlu obviněni z nízké regulace platforem, které provozují. Ty pak mohou sloužit k šíření desinformací a extremistických názorů.

„Robinhood buduje platformu pro „demokratizaci“ počátečních veřejných nabídek (IPO), včetně své vlastní. Platforma by uživatelům umožnila získat akcie přímo v privátní nabídce firem po boku fondů z Wall Street. Tento krok by mohl dále nahlodat vliv Wall Streetu na burzovní výkyvy. Pro Robinhood by to bylo rozhodně zajímavé už při své vlastní veřejné nabídce. Spoustě firem se při IPO procesu nelíbí, jak velkou moc mají u kotací investiční bankéři, kteří rozhodují nad cenou a tím, komu bude umožněno akcie získat.

„Prezident Joe Biden si stanovil cíl podat do konce dubna 200 milionů dávek vakcíny Covid-19, čímž se jeho cíl pro prvních 100 dní v úřadu zdvojnásobil. USA jsou v tempu, aby tento nový cíl splnily. Biden to řekl v úvodní řeči na své první oficiální tiskové konferenci ve čtvrtek.”

„Velké americké banky, které projdou kolem zátěžových testů s dostatečným kapitálem, budou moci na konci června obnovit svoji běžnou činnost. Do teď totiž banky musely držet větší % depozit v hotovosti a nemohly tak peníze efektivně používát. Zprávy uvedl Federální rezervní systém, čímž signalizoval ukončení restrikcí z období pandemie, které loni táhly finanční akcie dolů.”

„Čínská fintechová společnost Linklogis Inc., podporovaná společností Tencent Holdings Ltd., se snaží získat 8,3 miliardy HK (1,07 miliardy dolarů) ze své první veřejné nabídky v Hongkongu.”

„Madison Square Garden Entertainment dospěla k dohodě o koupi MSG Networks, akvizice tak potvrzuje dlouho očekávané drby.”

„Sports-media Athletic jedná o fúzi se zpravodajským startupem Axios, což je součást plánu na vybudování větší on-line vydavatelské společnosti, která by mohla následně pokračovat vstupem na burzu formou fúze se SPAC firmou”

„Americké domácnosti minulý měsíc utráceli zhruba o 1% méně, hlavně protože velkou část země zasáhlo chladné počasí. Domácnosti jsou připraveny začít znovu nakupovat s dalším uvolňováním opatření a novým kolem peněz ze stimulus šeků.”