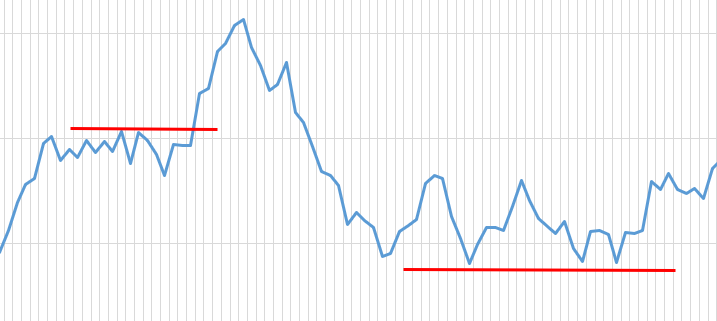

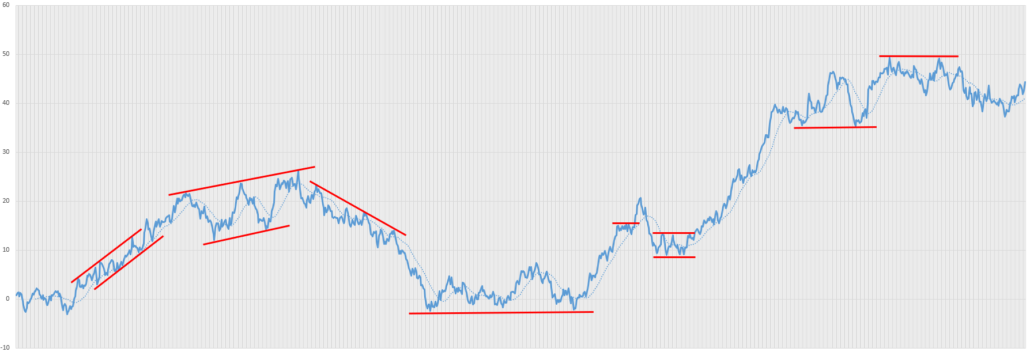

Na první díl navážu možná trochu nečekaným zvratem. Zopakujme si obrázek liniového grafu se zakreslením technických formací z prvního dílu:

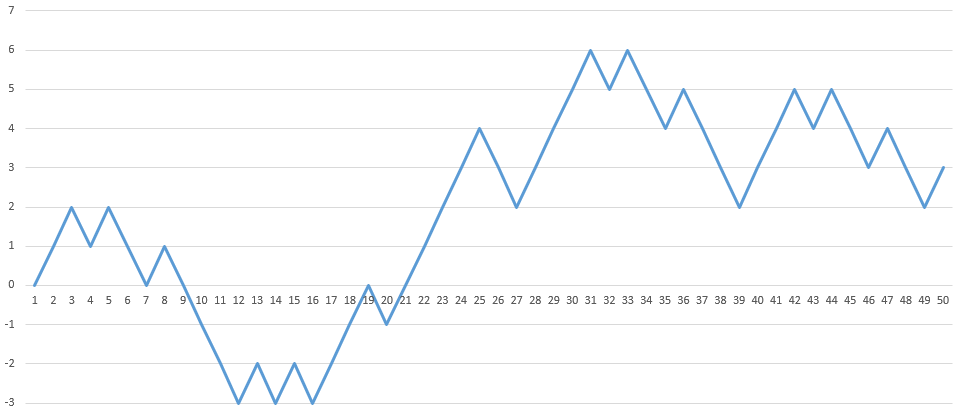

Možná jste si říkali, že jsem mohl uvést, který instrument a čas daný výsek grafu zachycuje. Nemohl, protože skutečností je, že to žádný burzovní graf není. Tento graf byl vytvořen za pomoci několika jednoduchých kroků v Excelu. Z pohledu statistiky a pravděpodobnosti se jedná o grafické zobrazení procesu takzvané náhodné procházky. Podle teorie efektivních trhů, kterou jsem už v minulém díle zmiňoval, cenový vývoj koná právě náhodnou procházku, a to tím spíše, čím populárnější je daný trh. Co to přesně je náhodná procházka, popisuji v samostatném článku. V jiném článku zase popisuji, jak si ji můžete velice jednoduše vyrobit pro experimentální účely v Excelu. Pokud vás ale technické pozadí nezajímá, můžete pokračovat ve čtení tohoto článku.

Předpovídáme vývoj náhodně generované řady???

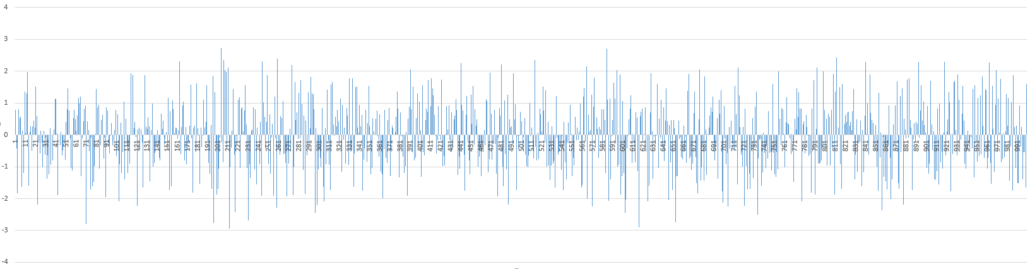

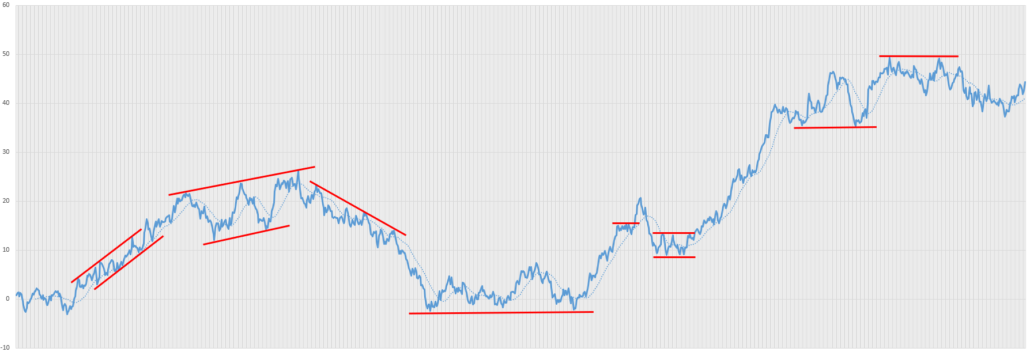

Ještě jednou: ten výřez grafu není tržní graf, ale graf náhodné procházky vytvořené v Excelu. Přesto jsem na něj aplikoval technickou analýzu, která, zdá se, poměrně dobře „předpovídala“ budoucí vývoj. Jak je to možné? Jak může technická analýza předpovídat, že se něco náhodného (přesněji pseudonáhodného) odrazí právě na červeně vyznačené úrovni nebo to, že když tu první červenou úroveň prorazí, tak bude pokračovat vzestupný trend? Přirozeně, že nemůže. A nejedná se jen o supporty a rezistence, níže předkládám celý graf s tisíci přírůstky a různými metodami technické analýzy, které mě jen na první pohled napadly.

Najdeme tam hranice podpory (support), odporu (rezistence), dvojité vrcholy, dvojitá dna, trendy, trendové kanály, přidal jsem dokonce i klouzavý průměr s periodou 20. Můžete na něj zkusit aplikovat klasickou metodu – prodávat, pokud jej cena protne shora a nakupovat, pokud jej cena protne zespoda. V některých obdobích by tato metoda zjevně byla úspěšná. Ostatní indikátory jako jsou populární RSI, Stochastic, ATR, různé obálky apod., jsou jen další interpretace cenového vývoje vypočítané ze stejných dat. Nepřinášejí nic nového, žádnou další tržní výhodu. Jsou to jen vzorečky hrající si s čísly, důsledky jsou pro ně tudíž naprosto stejné jako pro čistý cenový graf.

Jak je to možné?

Žijeme v obrovském omylu, který je nám předkládán tvůrci a propagátory technické analýzy. Totiž že její nástroje díky tomu, že rozpoznávají opakující se formace, jsou schopny předpovídat tržní vývoj. Ve skutečnosti technická analýza pouze reflektuje vlastnosti náhodné procházky. To je ten fundamentální proces. Trhy jsou jen časovou řadou s podobnými vlastnostmi, respektive vykazují podobný generátor přírůstků (změn v ceně). Že tedy takové formace vznikají, je pouze dílem náhody, lidské představivosti, potřeby věci analyzovat a rozpoznávat vzorce. Pochopitelně se mohou vyskytnout odchylky od náhodné procházky neboli skrytý nenáhodný řád. Ten však v dnešní době vysokofrekvenčních algoritmů vyhledávajících právě toto, bude velice rychle eliminován.

Nerad to tedy říkám, ale technickou analýzu nelze samu o sobě v žádné formě použít pro predikci tržního vývoje. Lze s její pomocí pouze zpětně odhalit opakující se vzorce nacházející se v určitém druhu náhodně generovaného statistického procesu, který je blízký procesu generujícímu vývoj tržní ceny. A proto stejně jako nelze technickou analýzou předvídat vývoj náhodně generovaného procesu, nelze takto předpovídat ani vývoj cen finančních instrumentů.

Světýlko naděje: samonaplňující se očekávání

Jediným reálným vysvětlením hypotetického fungování technické analýzy by byl proces takzvaných samonaplňujících se očekávání. Pokud by se většina účastníku trhu shodla, že pod cenou 25 je vhodné prodávat a učiní tak, skutečně tím srazí cenu a vznikne tak dojem, že zafungovala formace technické analýzy. Myslíte si ale, že velcí hráči, kteří tvoří hlavní tržní pohyby, používají trendové čáry a klouzavé průměry? Několik drobných spekulantů, kteří věří, že trh bude reagovat na trendovou čáru s cenou sotva výrazně pohne. A to nejhorší: i pokud by se to dělo, muselo by se to dít pravidelně, aby bylo možné na tom tvořit dlouhodobě stabilní zisk.