Pokud už musíte obchodovat forex s využitím technické analýzy, v tomto článku představím jediný obchodní systém, který mi v tomto kontextu dává smysl. Využívá dokonce i technickou analýzu, kterou tak kritizuji. Vysvětlím dopodrobna celou obchodní metodu, kterou jsem zevrubně představil také v tomto webináři i s veškerou teorií. Jen bych rád poznamenal, že se podle mého názoru nejedná o metodu, kterou lze dlouhodobě dosahovat významných výnosů, natož se s ní živit. Může však posloužit jako jednoduchý, levný a relativně bezpečný odrazový můstek pro začátečníky seznamující se s finančními trhy. Po zvládnutí této metody doporučuji posunout se na další level, kde budeme mít skutečnou tržní výhodu. Výhoda založená na jednoduchých a každému dostupných indikátorech totiž z principu moc výhodná být nemůže.

Co chci od svého obchodního systému?

- Jakožto retailový neprofesionální trader hledám pouze případný přivýdělek. Rozhodně tedy nechci u grafů sedět několik hodin denně. Od svého systému chci, aby nebyl časově náročný, což pro mě znamená nutnou kontrolu trhů max. jednou denně. Většinou to sice díky mobilní aplikaci zvládnu i víckrát, ale to je jen bonus navíc. Podstatné je, že když se přes den nezadaří, vím, že postačí večer během pár minut kouknout do platformy a případně upravit pozice.

- Na trading mám sice vyhrazený kapitál, o který si můžu dovolit přijít (ať nikoho ani nenapadne dělat opak!), ale samozřejmě to neznamená, že budu riskovat jeho smazání jedním obchodem. Od systému tedy požaduji, aby generoval nízké riziko. Tak nízké, že kapitál neohrozí ani nenadálá událost na trhu.

- Podle principu otevření se „pozitivním černým labutím“, který takto pojmenoval Nassim Nicholas Taleb a který jsem blíže okomentoval v článku o jeho knize, vyžaduji, abych i přes nízké riziko měl možnost vydělat balík v případě, že trh půjde v můj prospěch dál, než jsem očekával. Třeba i při neočekávané události, která prudce pohne s trhem.

- Jak je uvedeno ve webináři, autor prapůvodní předlohy systému tvrdil, že „ze ziskového obchodu nesmí trader udělat obchod ztrátový“. S tím se plně ztotožňuji, a proto tento rys rozhodně chci ve své metodě. Obchodní systém musí vždy ochránit ziskový obchod před ztrátou. Působí to mimochodem dobře i na psychiku, když máte v ruce obchod, který už nemůže skončit ztrátou.

- Chci, aby systém byl jasně definovaný a nechával jen malý prostor pro přemýšlení. Pokud by nebyl prostor pro přemýšlení žádný, znamenalo by to, že lze plně automatizovat. V automatické obchodní systémy u retailu důvěru nemám (v nějakém jiném článku vysvětlím proč), proto požaduji, aby mi systém dal určitou možnost zhodnotit všechny okolnosti, ale zároveň, aby mě nenechával dlouho nerozhodného, zda vstoupit či nevstoupit.

Trhy, timeframe, platforma, broker

Metodu používám především na měnové páry. Jsou levné a, to je v tomto případě důležité, jsou symetrické co do směrů pohybu. Pohyb ceny vzhůru se chová stejně jako pohyb dolů. To o jiných trzích obecně nelze říci. Akcie a akciové indexy se směrem nahoru pohybují obvykle stabilně, dlouhou dobu a relativně líně. Jakmile přijdou výprodeje a cena začne klesat, je to obvykle rapidní pokles, který během jednoho dne vymaže spousty dnů nebo týdnů i měsíců růstu. V menší míře se toto děje i u některých komodit. Neforexové trhy lze s tímto systémem taky obchodovat, ale trochu jinak s přihlédnutím právě k této vlastnosti. Dále o těchto variacích bude řeč. Většinou jsou navíc tyto trhy dražší.

V rámci metody používám výhradně denní grafy. Na nižší timeframy koukám jen v případě přesného ladění vstupu. Odvádí to totiž pozornost někam, kam nemá. Člověk má tendenci nižší timeframe analyzovat a měnit kvůli tomu pozice v rozporu se svým systémem. Na nižší timeframy je proto dobré koukat, jen pokud má obchodník pevnou disciplínu. Pro analýzu vstupů, řízení pozice a výstupů tedy v tomto případě vždy jen denní grafy.

Zdaleka ne dokonalou, ale praktickou platformou, která je zdarma, je Metatrader, který nabízí snad každý forexový broker. Konkrétní výběr forexového brokera je na vás, ale na malém českém rybníčku je to podle mého názoru prakticky jedno, každý má své výhody a nevýhody.

Nastavení grafu

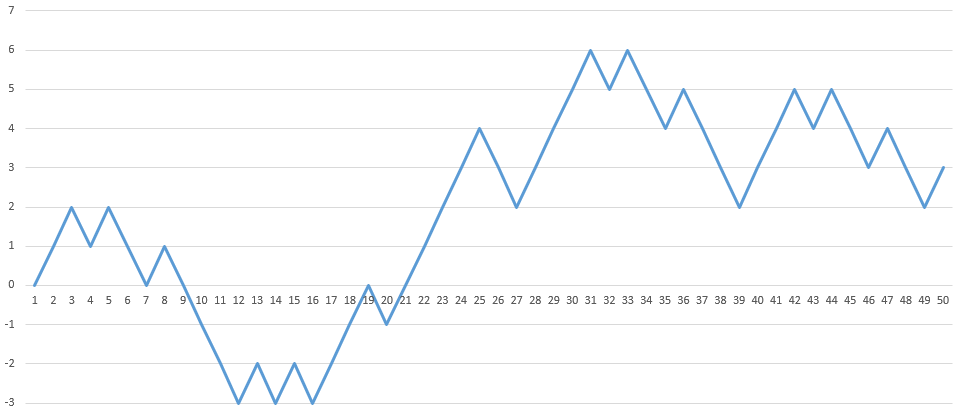

Pro aplikaci této metody se používají pouze klouzavé průměry. V tom je její jednoduchost, klouzavý průměr obsahuje každá platforma. Poskytují příjemnou orientaci v aktuální situaci na trhu a vodítko, jak řídit svou pozici. Kromě vstupů mají totiž zásadní vliv na následné řízení pozice, jak si ukážeme dále.

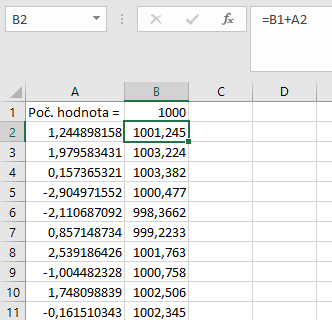

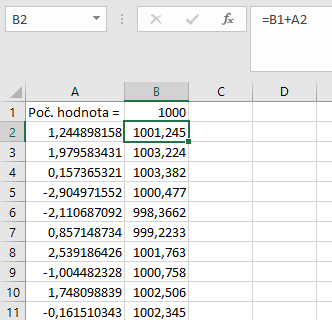

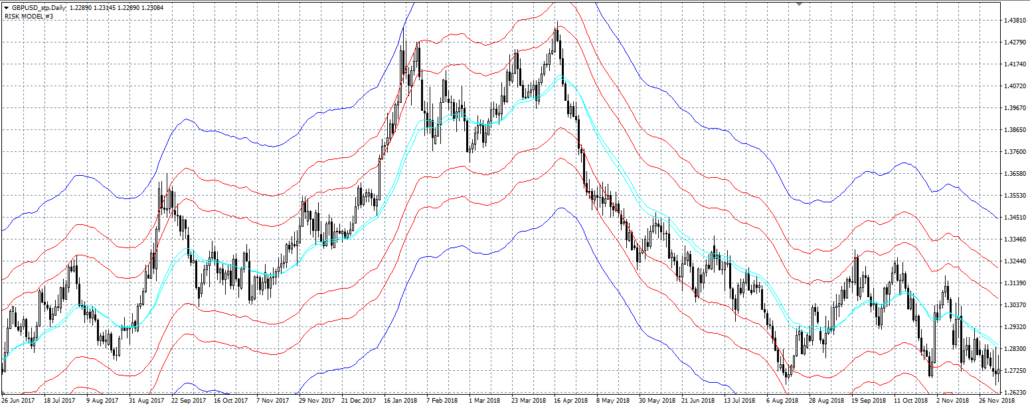

Graf vypadá takto:

Pro automatické vložení těchto klouzavých průměrů i jejich úrovní slouží tyto indikátory (obojí pro Metatrader 4):

Rozpětí jednotlivých linií lze volit v parametru RiskModel, lze měnit i rychlost klouzavých průměrů. Ruční vložení je však snadné. Klouzavý průměr najdete v nástrojích mezi indikátory. Při jeho nastavení lze pak na kartě „úrovně“ vložit příslušné další linie.

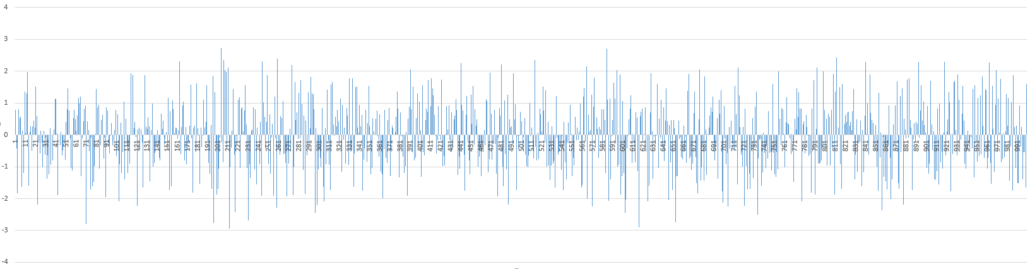

Základní exponenciální klouzavý průměr je vyznačen zelenou barvou a má výchozí periody 24 a 28 úseček. Perioda ovlivňuje jen rychlost, s jakou se linie průměru přizpůsobuje ceně. Lze tudíž použít jakékoli jiné periody, pokud budete chtít vytvořit konzervativnější nebo agresivnější systém. Červené a modré úrovně jsou potom jen zelené úrovně posunuté o hodnoty členů Fibonacciho posloupnosti. I v tomto případě je možné je volit individuálně, ale obecně tak, aby se cena až na výjimečné situace držela v modrých mantinelech. Hodnoty posloupnosti se tedy logicky liší dle volatility daného trhu. Například u EURGBP používám úrovně 89, 144 a 233, u volatilnějšího GBPUSD jsou to 233, 377 a 610. Proč zrovna číslo z Fibonacciho posloupnosti? Je to převzato z původního obchodního systému, kde autor argumentuje tím, že mají tendenci se objevovat všude od ulit živočichů přes horská pohoří, tak proč ne v trzích (posloupnost souvisí se zlatým řezem). Podle mě je úplně jedno, jestli tam jsou tato čísla nebo jakákoli jiná. Jde o to, aby linie kopírovaly trh tak, jak potřebujeme.

Chcete-li obchodovat s tímto systémem i jiné trhy než forex, doporučuji směrem dolů přidat ještě jednu červenou linii, čímž se modrá posune o jednu úroveň níž. Je to dáno tím, že při výprodejích mají trhy tendenci přehánět a přeprodaná úroveň tak leží níž než adekvátní úroveň při nákupních horečkách.

Vše je připraveno, pojďme hledat vstupy.

Vstup

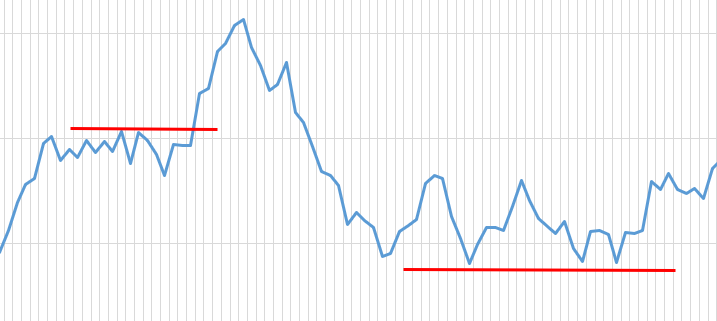

Pro vstupy vyhledávám překoupené a přeprodané tržní úrovně, kde by trh již mohl být vyčerpaný. Jde tedy o protitrendový systém, který se snaží vyhledávat dna a vrcholy a mít tak co nejlepší výchozí pozici v případě změny trendu.

Na grafu mě zajímá především předposlední vyznačená úroveň na obě strany, tedy poslední červená. Pokud se cena nachází daleko uvnitř mezi těmito dvěma úrovněmi, tak trhu vůbec nevěnuji pozornost. Pokud je cena poblíž, začnu trh pravidelně sledovat, případně nastavím alarm na překročení oné úrovně. Jakmile trh úroveň překročí, začíná hledání protitrendových signálů, klidně i na nižším timeframe. Zde je prostor pro individuální vyhodnocení aktuální tržní situace. Někdy mám chuť vstupovat agresivněji a můžu otevírat pozici téměř ihned po překročení úrovně. Jindy si raději počkám na potvrzení změny trendu nebo alespoň na nějakou technickou úroveň, kde by trh mohl reagovat, aby byla vyšší šance na dobrou pozici.

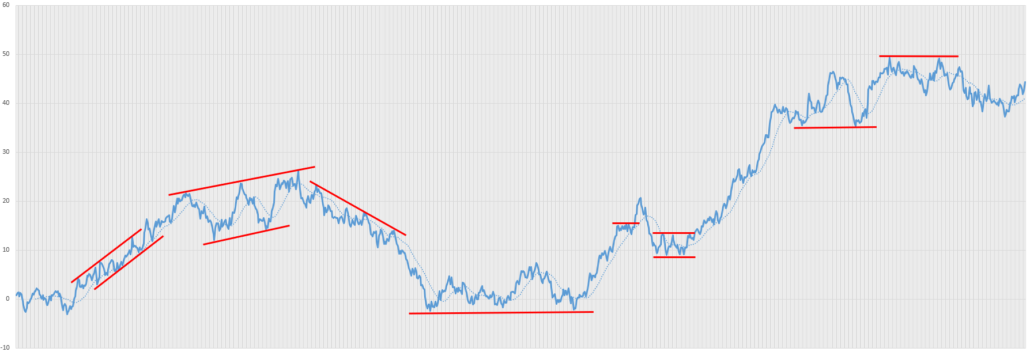

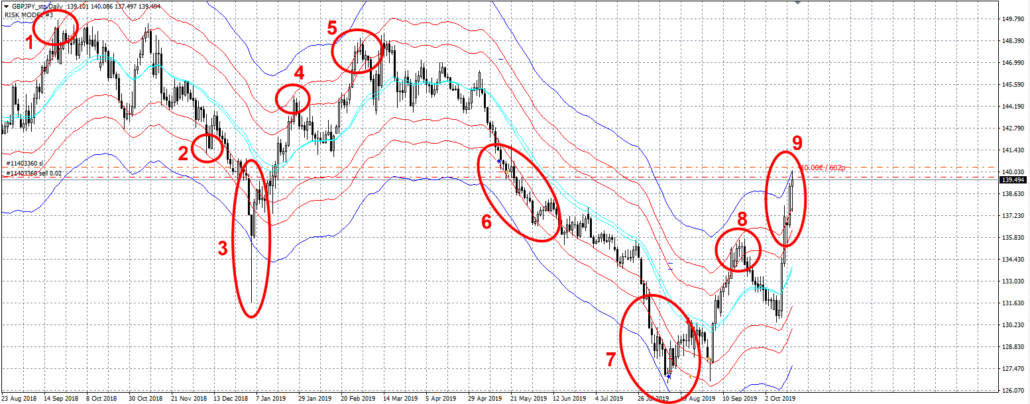

V případě, že trh protne modrou linii (úrovně by měly být nastaveny tak, aby šlo o zcela výjimečné situace), můžeme vstupovat proti trhu okamžitě, ale i tady je vhodné zvážit aktuální situaci. Na dalším grafu vidíte GBPJPY s vyznačenými oblastmi potenciálních vstupů tak, jak jsem je právě popsal.

Výsek denního grafu na obrázku je od poloviny srpna 2018 do poloviny října 2019. Je vidět, že některá překročení poslední červené linie byla velice jemná a rychlá (1, 2, 4). Tam je možné, že čas, kdy byl trh v potenciálu vstupu, jsem úplně prošvihl. To se prostě může stát a vyplývá to hned z prvního principu, že nechci být nalepený na obrazovce neustále. Jinou možností jsou limitní příkazy, pak by ale vstup například hned po překročení úrovně byl velice agresivní a nebral by v potaz aktuální situaci na trhu. Za téměř ideální lze z tohoto pohledu označit vstupy č. 5 a 8. Jak se dozvíme dále, vyplynul by z nich alespoň částečný zisk. Naopak oblast č. 6 může pěkně potrápit (a taky se tak stalo). Velmi pravděpodobně zde mohlo dojít k sérii po sobě jdoucích (malých) ztrát a když už se trh konečně začal vracet ke své rovnováze, ani to nebyla žádná sláva. To ale k systému patří, podstatou je případnou sérii malých ztrát vykompenzovat menším množstvím velkých zisků. Nějaká ztráta by se určitě našla i u vstupu č. 7. Následně však přišel zisk.

Na závěr k situacím č. 3 a 9. To jsou ty, kdy se rozhodně nevyplatí agresivně vstupovat hned po překročení předposlední úrovně. Pokud k ní trh dojde s takovou razancí, jaká je na grafu vidět, je rozhodně radno počkat buď na uklidnění, nebo na poslední, modrou úroveň. Obvykle zde hraje roli i značná fundamentální složka, v tomto případě vyjednávání o Brexitu, proto není nerozumné se v případě extrémní volatility držet úplně mimo trh. 16. 10., na poslední úsečce grafu, jsem vstoupil až po atakování modré úrovně. Trh je v silném nákupním momentu, takže šance na drobnou ztrátu je poměrně vysoká, ale na druhou stranu potenciál v případě uklidnění a návratu k rovnováze nebo otočení trendu je přímo obrovský. Může to odporovat zdravému rozumu, ale v dlouhém měřítku se tato strategie vyplácí.

Záměrně jsem při výběru grafu nepřemýšlel. Nehodlám tu tvořit iluzi něčeho, čím tento systém není a ukazovat období, kde zrovna vše krásně vycházelo. Za více než rok se na tomto páru vyskytlo 9 příležitostí pro hledání vstupu (nikoli nutně vstupů) a ne všechny by byly ziskové. Trading je ale o celkovém zisku v dlouhém období, ne o zisku a ztrátě několika málo pozic. V kombinaci s řadou dalších trhů, na které je systém aplikovatelný, je nakonec vstupů poměrně hodně. Někdy jsou všechny trhy klidné a systém může mít několik týdnů (tradičně třeba v létě) bez vstupu, ale jindy může být otevřeno několik pozic zároveň. A jedna pozice může být otevřena dny až týdny. Teď k řízení pozice

Řízení pozice

Zde se nabízí velké množství variací. Dobrým pomocníkem jsou každopádně vhodně rozmístěné úrovně klouzavých průměrů. Já aktuálně vstupuji dvěma jednotkami (třeba 0,02 lotů). Takeprofit pro první jednotku mám na zelené úrovni, s druhou si jdu až pro předposlední úroveň na opačné straně. Stoploss na počátku umisťuji nedaleko v závislosti na kontextu trhu, buďto pod technickou úroveň v okolí nebo zkrátka pocitově, tak aby nebyl moc vzdálený ani moc blízký. Podstatné ale je, že stoploss se snažím při prvním náznaku, že trh má momentum v mém směru, posouvat na breakeven (na úroveň vstupu, tedy nulovou hodnotu zisku). Může se sice stát, že mě brzy vyhodí s nulovým ziskem, ale ten pocit pohody při pozici, která pracuje pro mě, za to stojí. Stejně tak pokračuji s posouváním stoplossu stejným způsobem i do zisku, pokud trh jde v můj prospěch. Pokud chcete mít pocitových variací systému co nejméně, lze použít třeba nejbližší okolní úrovně klouzavých průměrů a dle nich stanovit aktuální stoploss. Po překročení další úrovně se může stoploss posunout o další úroveň apod., možností je celá řada.

Díky množství pravidelně rozložených úrovní klouzavých průměrů, které se mění spolu s trhem, jsou možnosti řízení pozice takřka neomezené. Momentálně zvažuji změnu na následující systém: otevření se třemi jednotkami (0,03 lotů), na nejbližší úrovni takeprofit první jednotky + přesun stoplossu na breakeven, další jednotka takeprofitu na zelené úrovni, poslední jednotka na opačné straně „tunelu“ jakožto čekání na případný homerun. Se čtyřmi jednotkami si lze poslední nechat na „arcihomerun“ pro případ, že by trh šel ještě dál než jen na opačnou předposlední úroveň. Kdoví, i takové dlouhodobé trendy se objevují a je super se jich zúčastnit.

Ještě jednou, možností řízení pozice je celá řada a žádná není z principu dobrá nebo špatná (samozřejmě s dodržením bodů v úvodu článku).

Výstup

Jak už vyplynulo, výstupy nastávají výhradně skrze automaticky nastavené příkazy stoploss nebo takeprofit. Tak by to v rámci disciplíny mělo i zůstat. Není zde prostor pro impulzivní předčasné ukončování pozic. Tím byste systém změnili a neumožnili mu ukázat jeho dlouhodobé výsledky takové, jaké jsou.

Shrnutí

Zopakuji, že tento systém je třeba brát jako nástroj pro naučení se základů obchodování na finančních trzích. Systém využívá oblasti možného překoupení nebo přeprodání trhu a kombinuje jej s velice konzervativním risk managementem, který ale nechává otevřená vrátka případným náhodným událostem ve prospěch obchodníka. Podobných systémů založených na technické analýze je nespočet, ale je potřeba si uvědomit, že technická analýza z principu nemůže umět předpovědět, co se v trhu stane. Může jen lépe pojmenovat a zpřehlednit to, co se děje aktuálně. Podrobněji jsem se o tom rozepsal v tomto dvoučlánku. Jinou výhodu na trhu vám takovýto přístup nepřinese, a proto po ovládnutí těchto základů je vhodné hledat takovou výhodu, která vám už může umožnit dlouhodobé nadprůměrné výnosy. Tedy samozřejmě v případě, že toto je vaším cílem. Budu rád, když mi dáte vědět, jak se vám s tímto systémem daří.